贷款买房,没那么容易了

2021-01-08 09:24:11 浏览:

楼市在金融层面又迎来了一层枷锁。

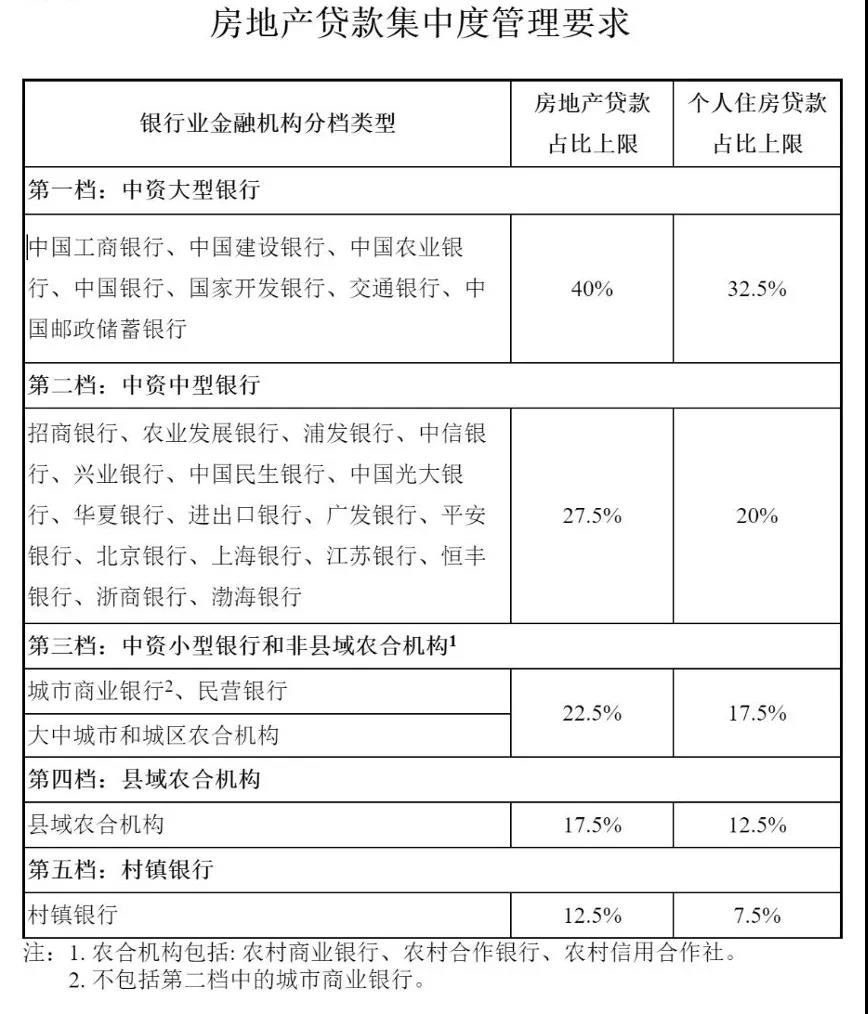

2020年12月31日,央行和银保监会发布了《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,为房贷设置了“两道红线”:

第一道红线是“房地产贷款占比”,大型银行不得超过40%,中型银行不得超过27.5%,小型银行不得超过22.5%,县域农合机构不得超过17.2%,村镇银行不得超过12.5%。

第二道红线是“个人住房贷款占比”,大型银行不得超过32.5%,中型银行不得超过20%,小型银行不得超过17.5%,县域农合机构不得超过12.5%,村镇银行不得超过7.5%。

这样公开规定房地产信贷占比上限的举措,尚属首次。算上去年8月划给房企的“三条红线”,中国楼市单是政策端,就已经划上了“五道红线”。

这背后,究竟释放了什么重磅信号?

俗话说,房地产走势长期看人口,中期看土地,短期看信贷等政策。

在政策端,去年8月底出台的三道红线已经对房地产业产生了实质影响,只要负债过高,一律限制新增融资。头部房企恒大回A失败后,说明“大而不能到”的局面在房地产领域也不再通行。

如果说此前的三道红线是针对房企,那么现在新划的“两条红线”则是将“枪口”对准银行。

具体来看,不同银行的划分标准并不相同。所有银行按规模不同,分成了五档。

从上述图表可以看出,银行规模越小,允许流入房地产的资金比例限制越严格,国有大行房地产贷款比例还可以最高到达40%,村镇银行只能最高12.5%;个人住户贷款方面,国有大行最高可到32.5%,最低的村镇银行只能是7.5%。

这和去年下半年出现的房企“三道红线”,其实有着某种相似之处。

随着新政出台,无论哪类银行,房地产信贷总盘子都变小了,钱能流入房地产的资金比例在锐减。

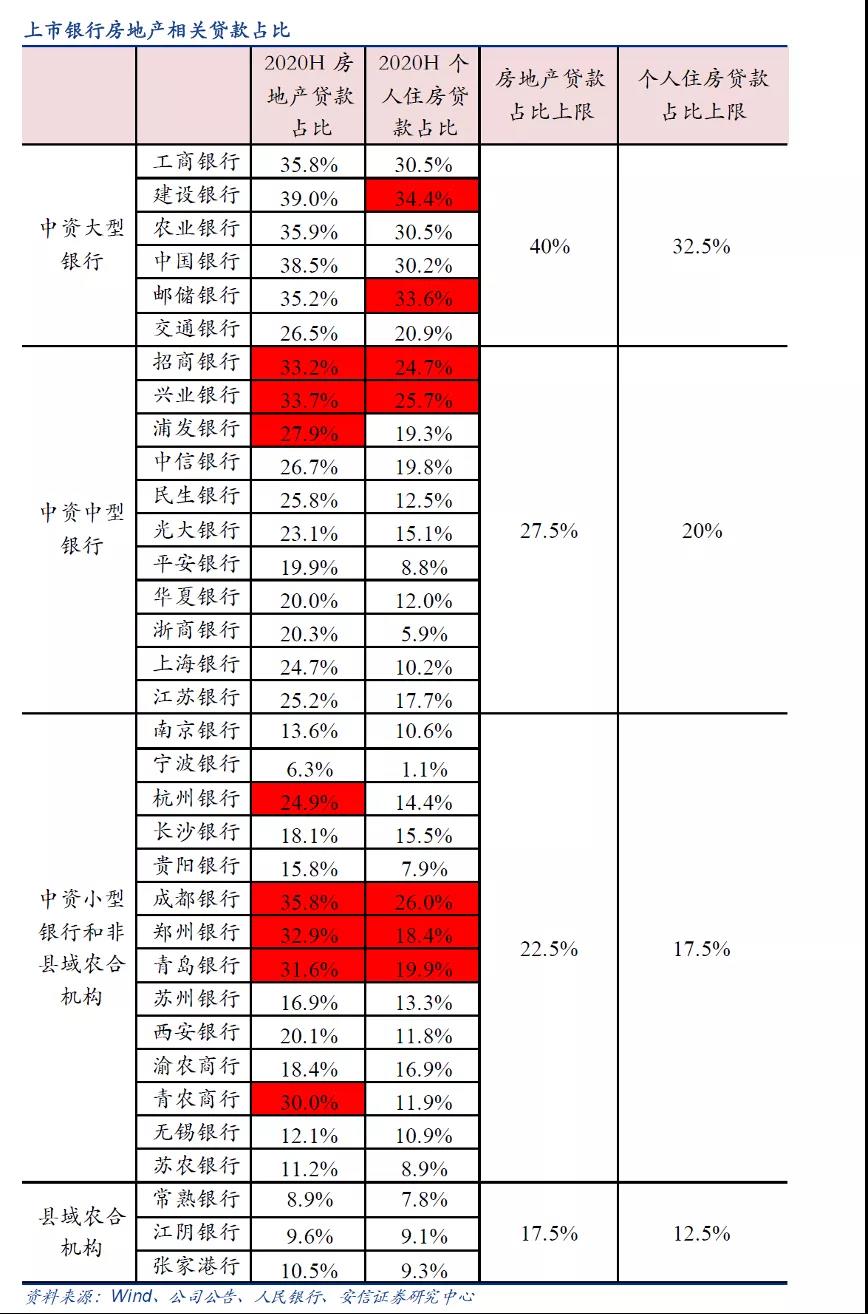

据安信证券研报数据,35家披露数据的上市银行里,踩中红线的多达10家。

其中包括建设银行、邮储银行、招商银行、兴业银行、浦发银行等大中型银行,杭州银行、成都银行、郑州银行、青岛银行、青农商行等中小型银行。

对这些银行来说,接下来不得不痛苦地控制占比,甚至减量。

研报还提出,假设平均首付比例为50%,可能拖累商品房销售金额7000亿左右。

相比2020年全年百强房企13万亿的销售额,7000亿似乎只是杯水车薪,但背后传达出的信号意义却不容低估。

对房企来说,杠杆下降,拿地会更谨慎,土地市场会回归平稳。密集又严厉的政策出台,也会加速房企行业大洗牌,许多实力不足的小房企会消失,或被大房企吞并。

对购房者而言,个人住户贷款额度受限,势必会影响到购房者的贷款,尤其是二套房以上人群的贷款难度,几乎会翻倍,首套房和二套以上的房子贷款利率也会随之上升。这意味着投资客,很难再做到加杠杆炒房,房地产会加速从金融属性转为居住属性。

此外,由于信贷受到限制,房贷利率短期内大概率会有所回升,尤其是那些触及红线的银行。但是从中长期来看,随着经济增速放缓、人口日益老龄化,利率走低在全球都是必然趋势。

无论房贷利率怎么变,可以肯定的是,未来几年获得房贷的难度只会越来越大。

新规一出,一时风声鹤唳。

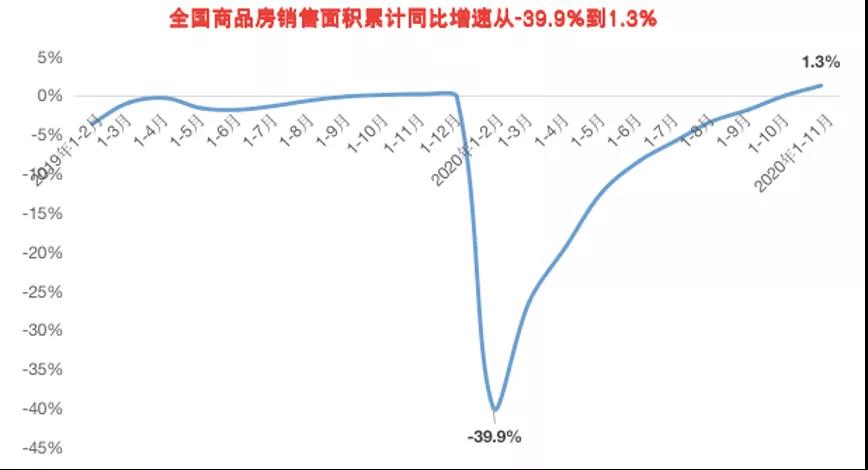

需明确一点的是,长期来看,我国对楼市态度依然暧昧。复盘去年房地产行业状况,V型反转是主要特点,房地产开发投资增速对全年GDP的贡献依然非常大。

此外,为避免冲击,“两道红线”新规其实存在2-4年的过渡期,并非立即执行。

因此,给资金源头“上锁”,并不是为了消灭房地产行业,或让房价大跌,造成系统系金融危机,而是稳杠杆,以锁住楼市风险。

这背后,有着充分的现实依据。

其一,国内购房杠杆率的历史高位是2016年,一场去库存行动声势浩大,多地政府出台了楼市刺激政策,类似降首付、降二套房贷标准等措施,导致房价上涨、投资需求大增,一大批购房者主动加杠杆。

随着2017年调控收紧,杠杆率明显降低。但2020上半年,在个人按揭贷款没有放松的情况下,购房者再次主动加杠杆,全国购房杠杆率回升至历史第二高位,仅次于2016年。

其二,央行于去年4月发布了一篇题为《2019年中国城镇居民家庭资产负债情况调查》的报告。报告显示,全国城镇家庭户均住房拥有量达1.5套,低收入家庭加杠杆空间有限。这意味着,未来全国楼市需求总量增长空间和刺激政策的空间都非常有限。

另据统计,2020年末中国的居民杠杆率已经超过60%,相比2008年的18%,翻了3倍多。这一数字,已经超过国际平均水平,正在赶超发达国家;增速之快,位居世界前列。

其三,不少地区为了让支付能力较弱的居民有上车资格,默许了“首付分期”等操作。这一现象愈发严重,一定程度上也提升了个人的杠杆率。

由于这一金额不通过按揭贷款,因此全国实际购房杠杆率还可能更高。

种种迹象表明,收紧房地产银根,以防范金融风险,成了当务之急。

随着这一新政的出台,分化现象只会愈演愈烈。

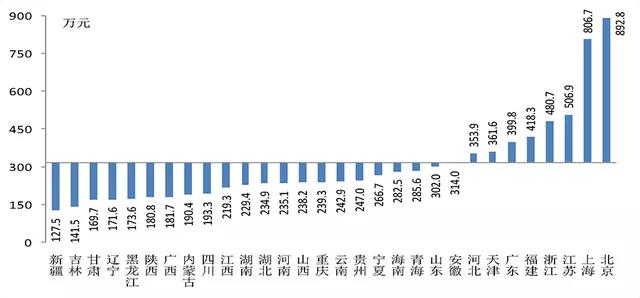

一个很好理解的逻辑是,当涉房贷款被限制,势必会影响整个市场的信贷资金配置。基于风险考量,银行将会将有限的信贷,投放在楼市风险较低的城市。

比如一二线热点城市。由于人多地少经济好,房价涨幅远超其他城市,整体上楼市会呈现长线慢涨的情况,比如登顶内地房价第一城的深圳和受其外溢影响的东莞。

本质上,还是供求基本规律叠加政策刺激在起作用。

另一方面,人口与经济基本面羸弱的三四五线城市,比如东北、西北、西南一些人口净流出的城市,房价会呈加速下跌趋势。前几年的上涨,也主要和货币化棚改政策的刺激脱不了关系,不可持续。